|

| Ostohetki koitti osinkoaristokraatissa |

TeliaSoneran myynnin ja uusien talletusten vuoksi minulle on kerääntynyt huomattavasti isompi käteispositio salkussa kuin mihin olen tyytyväinen. Tällä hetkellä markkinoilla ei kuitenkaan ole paljon potentiaalisia sijoituskohteita, joiden arvostus olisi edes kohtuullinen. Löysin kuitenkin yhden uuden sijoituskohteen, jota olin tutkinut jo aikaisemmin osana Dividend aristocrats- listaa, jonka jäsenet ovat kasvattaneet osinginmaksuaan vähintään 25 vuotta peräjälkeen. Näiden laadukkaiden yhtiöiden joukosta sijoituskohteeksi seuloutui amerikkalainen vakuutusyhtiö Aflac, jonka liiketoiminnan kehitys on ollut todella vakuuttavaa viimeiset vuosikymmenet.

Yritys

Aflac, eli American Family Life Assurance Company of Columbus, on Yhdysvalloissa ja Japanissa toimiva vakuutusyhtiö, joka tarjoaa vapaaehtoisia vakuutuksia elämänkatastrofien varalle. Nämä vakuutukset koskevat yleensä suojautumista taloudellisilta vaikeuksilta terveydentilan heikentyessä. Yrityksen liiketoiminta-alueita ovat Yhdysvallat sekä Japani, jonka

vaikutus Aflacin tulokseen on todella merkittävä, sillä yli 70% Aflacin

liikevaihdosta ja -voitosta tulee Japanista.

Yleisesti ottaen vakuutusmarkkinat on hyvin kilpailtuja, jonka vuoksi liiketoiminnalla on vaikea tehdä korkeaa tulosta vuodesta toiseen. Aflacin hyvä tuloksellisuus on perua sen hyvin tunnetusta brändistä (Aflac Duck), loistavasta johdosta sekä keskittymisestä vain sille kannattaviin vakuutusalueisiin. Aflac onkin keskittynyt tarjoamaan asiakkailleen hyvin innovatiivisia tuotteita, jotka ovat myös kannattavia sille itselleen. Voitaisiin sanoa, että kannattava kasvu on sille tärkeämpää kuin kasvu itsessään. Myös kulukuuri on Aflacissa tärkeässä osassa, jotta liiketoiminnan kannattavuus olisi tulevaisuudessakin hyvää. Tästä huolen pitää jo 22 vuotta yrityksen toimitusjohtajana ja hallituksen puheenjohtana toiminut Daniel P. Amos. Mielenkiintoinen lisä pitkän työuran ohella on, että Danielin iso on perustanut yhtiön ja näin ollen Daniel on kasvanut rooliinsa perheen ja yrityksen sisältä. Näin piensijoittajan perspektiivistä katsoen on mielyttävää, että yritystä pyörittää pitkäaikainen ja kasvollinen johtaja, joka myös itse omistaa yhtiöstä palasen. Tällöin voi olla luottavaisin mielin, että yhtiön johto on samalla sivulla myös omistajien kanssa.

Yhtiön tuotteista varsinkin kaiken kattava hybridituote WAYS on ollut todella suosittu asiakkaiden keskuudessa Japanissa, joka on omalta osaltaan vauhdittanut yrityksen markkinaosuuden kasvua sekä myyntiä. Suhteellisesti Japani on ollut jo pitkään yrityksen keihään kärki, jonka perusteella Aflacin tulos tulee kehittymään. Myös kasvuluvut ovat olleet paljon paremmat Japanin puolella kuin USA:ssa, joka edelleen alleviivaa Japanin liiketoimintojen tärkeyttä. Aflac on onnistuneesti valinnut tuotteiden jakelukanaviksi lisensoidut myyjät ja Japanissa pankit. Tulevaisuudessa kasvupaikat saattavat kuitenkin olla paremmat Yhdysvalloissa, jossa yrityksen asema ei vielä ole yhtä vahva kuin Japanissa.

Liiketoiminnan kehitys

Yrityksen liiketoiminnan kehitys on ollut todella tasaista ja vakaata koko 2000- luvun ajan. Oikeastaan kaikki keskeisimmät liiketoiminnan tuloksellisuutta kuvaavat tunnusluvut ovat kehittyneet suotuisasti vuodesta 2001 lähtien. Esimerkiksi myynti on 12 vuodessa yli 2,5 kertaistunut, osakekohtainen tulos viisinkertaistunut ja osinko seitsen kertaistunut. Viimeisen 10 vuoden ajalta laskettuna Graham liikevaihdon- ja tuloksenkasvu on ollut 7,5% ja 12,3%. Erityisen huomattavaa on, että edes finassikriisin ja Japanin tsunamin (ydinvoimala onnettomuus)

aikana tuloskehitys ei notkahtanut pahasti vaan se on jatkanut nousuaan

pienten laskujen jälkeen. Tälläiseen kehitykseen ei voi pystyä kuin

todellinen laatuyhtiö!

Vaikka osinko onkin kasvanut hurjaa vauhtia, niin silti osinkojen payout- ratio on pysynyt alhaisena. Tämä on mahdollistanut tuloksen uudelleen sijoittamisen tehokkaasti liiketoimintaan, joka on edelleen näkynyt Aflacin kirja-arvon voimakkaana nousuna. Myös sijoittajat ovat saaneet nauttia kasvavasta osinkovirrasta, jolle ei ainakaan payout-ration kuvakulmasta ole suurta katkeamisen uhkaa, sillä tälläkin hetkellä osinko/Eps-suhde on noin 22%. Myöskin tänä vuonna osinko tulee nousemaan kun Aflac ilmoitti jo nostavansa ensimmäisen kvartaalin osinkoaan viime vuodesta. Lisäksi Aflac tulee ostamaan takaisin omia osakkeitaan, jonka vipuvaikutus sijoittajan kokonaistuotolle on tällä hintatasolla loistava (lue myöhemmin osakearvostuksesta).

| Vuosi | EPS | Sales | Osinko | Osinko/EPS | Kirja- arvo |

| 2001 | 1,22 | 9598 | 0,19 | 15,6 % | 10,4 |

| 2002 | 1,49 | 10257 | 0,23 | 15,4 % | 12,43 |

| 2003 | 1,47 | 11447 | 0,3 | 20,4 % | 13,04 |

| 2004 | 2,45 | 13281 | 0,38 | 15,5 % | 15,04 |

| 2005 | 2,92 | 14363 | 0,44 | 15,1 % | 15,89 |

| 2006 | 2,95 | 14616 | 0,55 | 18,6 % | 16,93 |

| 2007 | 3,31 | 15393 | 0,8 | 24,2 % | 18,08 |

| 2008 | 2,62 | 16554 | 0,96 | 36,6 % | 14,23 |

| 2009 | 3,19 | 18254 | 1,12 | 35,1 % | 17,96 |

| 2010 | 4,95 | 20732 | 1,14 | 23,0 % | 23,54 |

| 2011 | 4,18 | 22171 | 1,23 | 29,4 % | 28,96 |

| 2012 | 6,11 | 25364 | 1,34 | 21,9 % | 34,16 |

Myös yhtiön kannattavuus on ollut loistavalla tasolla koko tarkasteluperiodin ajan. Yhtiön Japanin kasvupanostuksista huolimatta oman pääomantuotto on ollut lähes 20% vuodessa. Varsinkin viime vuosina kun kasvupanostukset eivät ole enää syöneet samassa määrin voimavaroja ja tulosta, niin myös kannattavuus on parantunut.

Dupont- analyysin perusteella nähdään vakuutusyhtiöille yleinen jakauma marginaalien, tehokkuuden ja vipuvaikutuksen välillä. Myös Aflacilla on merkittävän korkea Equity multiplier, jonka avulla se pystyy vivuttamaan kokonaispääoman tuottoa paremmaksi. Tällä hetkellä Aflacin marginaalit on hieman keskiarvoa korkeammat, joten tiettyä varovaisuutta tulee noudattaa arvioidessa kestävän tuloksen tasoa.

| Vuosi | PM | AT | EM | ROA | ROE |

| 2001 | 0,068 | 0,25 | 6,98 | 1,7 % | 12,1 % |

| 2002 | 0,077 | 0,25 | 7,01 | 1,9 % | 13,3 % |

| 2003 | 0,067 | 0,24 | 7,36 | 1,6 % | 11,8 % |

| 2004 | 0,095 | 0,24 | 7,75 | 2,3 % | 17,8 % |

| 2005 | 0,103 | 0,25 | 7,46 | 2,6 % | 19,1 % |

| 2006 | 0,101 | 0,25 | 7,14 | 2,6 % | 18,2 % |

| 2007 | 0,106 | 0,25 | 7,33 | 2,6 % | 19,1 % |

| 2008 | 0,076 | 0,23 | 9,40 | 1,7 % | 16,2 % |

| 2009 | 0,082 | 0,22 | 10,86 | 1,8 % | 19,9 % |

| 2010 | 0,113 | 0,22 | 9,51 | 2,5 % | 24,1 % |

| 2011 | 0,089 | 0,20 | 8,88 | 1,8 % | 16,0 % |

| 2012 | 0,113 | 0,20 | 8,42 | 2,3 % | 19,4 % |

| Average | 0,09 | 0,23 | 8,18 | 2,1 % | 17,2 % |

| Peak | 0,11 | 0,25 | 10,86 | 2,6 % | 24,1 % |

| Low | 0,07 | 0,20 | 6,98 | 1,6 % | 11,8 % |

Vakuutusyhtiöiden tuloksenteko voidaan karkeasti jakaa kahteen eri osaan: 1) Mitä tuottaa operatiivinen liiketoiminta ja 2) mitä yhtiön sijoitukset. Osa vakuutusyhtiöistä pyörittää operatiivista liiketoimintaansa +-0 tuloksella tai jopa tappiollisena ja tekevät rahansa sijoitustoiminnalla. Edeltävä perustuu siihen, että vakuutusyhtiöille jää vakuutusmaksujen ottamisen jälkeen aikaa ennen kuin niiden pitää maksaa korvaukset ulos asiakkailleen. Tämän "floatin" vakuutusyhtiöt voivat sijoittaa eteenpäin esimerkiksi velkakirjoihin, joista he ansaitsevat sievoisen summan rahaa. Tämä liiketoiminta on ollut todella kannattavaa suurelle osalle vakuutusyhtiöitä, mutta finanssikriisin vuoksi rahojen sijoittaminen on käynyt entistä vaikeammaksi alhaisten korkotuottojen vuoksi. Tulevaisuudessa monella vakuutusyhtiöllä tuleekin olemaan vaikeuksia kannattavuutensa kanssa, kun sijoitustoiminta ei enää kata huonon operatiivisen tuloksen puutteita.

Yksi vakuutusyhtiöiden tärkeimmistä tunnusluvuista onkin yhdistetty kulusuhde. Tämä tunnusluku kertoo kuinka tuloksellista on vakuutusyhtiön operatiivinen liiketoiminta suhteessa sen aiheuttamiin kustannuksiin. Esimerkiksi vakuutusyhtiön, joka saa 1000 euroa vakuutusmaksuina asiakkailta sisään, mutta maksaa korvauksia ja liiketoiminnan kustannuksia samat 1000 euroa, yhdistetty kulusuhde on 100. Vakuutusyhtiöiden joiden liiketoiminta on tehokasta saavuttavat arvoja alle 100 ja vastakohtaisesti tehottomat (kannattamattomat) yhtiöt yli 100. Esimerkiksi todella laadukkaan vakuuttaja If:n yhdistetty kulusuhde on ollut jo vuosia alle 95%, eli toisin sanoen vaikka yhtiön sijoitukset eivät olisi tuottaneet mitään, niin silti If olisi tehnyt positiivistä tulosta. Hyvä vakuutusyhtiö voi siis tehdä loistavaa tuottoa "muiden" rahoilla kun yhdistetään kannattava operatiivinen- ja sijoitustoiminta.

Aflacin yhdistetty kulusuhde on ollut 2000-luvun alussa kasvupanostusten ja kuujen vuoksi reilusti yli 100. Trendi on ollut kuitenkin laskeva koko 2000- luvun ajan ja tällä hetkellä se on 95% luokkaa. Todennäköisesti kulusuhde tulee pysymäänkin matalana myös tulevaisuudessa kun kuluja on trimmattu ja liiketoiminnan kasvu ei enää vaadi suuria resursseja.

Arvostus ja riskit

Aflacin osakkeen hinta on noussut varsin maltillisesti viimeisen 11 vuoden aikana. Finanssikriisin aikana Aflacin osaketta olisi saanut todelliseen alennushintaan, mutta nuo ajat ovat jo menneitä. Viimeiset viisi vuotta Aflacin hinta on polkenut alemmalla tasolla kuin ennen finanssikriisiä. Tällä hetkellä osakkeesta maksetaan hieman yli 50 dollaria kappaleelta.

Yhtiön liiketoiminnan kehityksessä ei tosin ole ollut juuri mitään valittamista ja se onkin edennyt loistavasti oikeastaan vuodesta toiseen. Hintagraafista voisi tosin päätellä, että asia olisi täysin toisin ja liiketoiminta ei olisi kehittynyt oikeastaan mihinkään suuntaan. Osakkeen hinnan maltillinen kehitys yhdistettynä vahvaan tuloskasvuun on aiheuttanut sen, että Aflacin osakkeen arvostus on P/E-luvun perusteella laskunut koko ajan. Löyhästi verrattuna Aflacin tämän hetkinen tilanne muistuttaa Walmartia, mistä kirjoitin viime vuonna.

Lisäksi muutkin perinteiset arvostusluvut eivät todellakaan ole päätä huomaavan korkeita.

- Graham P/E 14,75

- ROE 10y Ave / PB 11,7%

- P/E 8,4

- P/B 1,5

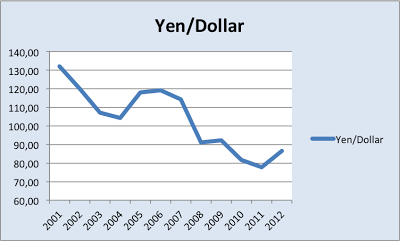

Koska merkittävä osa Aflacin tuloksesta muodostuu yrityksen Japanin liiketoiminnoista, niin taalapohjainen tulos on hyvin riippuvainen jeni/taala- suhteen kehityksestä. Useita vuosia putkeen Aflac on hyötynyt Jenin arvonnoususta, joka on buustannut yhtiön taalapahjaista tulosta. Tällä hetkellä jenin arvo on huomattavasti korkeampi kuin mitä se oli 2000- luvun alussa. Yhtiön omien laskujen mukaan jeni/taala-suhteen noustessa aina sataan tulisi operatiivinen tulos tippumaan 0,87 dollaria. Täten kurssi vaihteluiden merkitystä ei pidä väheksyä arvioidessa Aflacin osakkeesta maksettavaa hintaa.

Myös taseeseen liittyvät riskit ovat painaneet Aflacin hintaa niin vuoden 2008 kuin 2011 aikana. Nämä huolet ovat osoittautuneet ylimitoitetuiksi kun Aflacin tase on kestänyt hyvin markkinamyllerrykset. Lisäksi Aflac on siirtänyt agressiivisesti sijoituksiaan pois Euroalueen riskimaista ja näin ollen laskenut bondisalkkunsa riskiä.

Millaiset odotukset tämän hetkinen osakkeen hinta sitten pitää sisällään? Kuten aiemmissakin kirjoituksissa käytän hyväkseni Gordonin kasvumalliin pohjautuvaa arvostustapaa. Aflacin kohdalla on syytä käyttää hyvin konservatiivisia arvoja, koska A) sijoitustoiminnan tulot, B) Jeni/Taala- suhde ja C) tuloskasvu eivät välttämättä ole samat kuin mitä ne ovat historiassa olleet.

g = 4%, normalisoitu EPS = 5,1 , Tuottovaatimus = 12%, normalisoitu Roe = 18,2%

Edellä mainituilla arvoilla Aflacin osakkeen arvoksi muodostuisi 51,1 taalaa. Huomioon otettavaa on, että kaikki käytetyt luvut ovat alle tämän hetkisen tason. Esimerkiksi Aflacin tuloksen pitäisi pudota yli taalan per osake, kasvuvauhdin sekä kannattavuuden tippua huomattavasti alle historiallisen keskiarvojen, jotta osakkeen tämän hetkinen taso olisi perusteltua. Ainakin omien laskutoimitusten ja arvioiden mukaan Aflac:lla on suuret mahdollisuudet olla tuottoisa sijoitus vaikka nykyinen liiketoiminnan taso ei olisikaan jatkuva. Tämä antaa mielenrauhaa omistaa osaketta, jonka tuotto ei ole riippuvainen suoranaisesti markkinoiden mielipiteestä (P/e-luvun kasvu). Arvostuskertoimien nousu olisi vain kirsikka kakun päällä, joka voisi tehdä sijoituksesta todella hyvän.

Yhteenveto

Voi hyvin olla, että Aflacin osakkeen hinta tulee laskemaan edelleen sijoittajien pelätessä tuloksen tippumista tulevaisuudessa. Tällä hetkellä Aflacin osakkeen arvostus on kuitenkin niin maltillinen suhteessa tulevaisuuden odotuksiin, että liiketoiminnan ei tarvitse edes kehittyä juuri ollenkaan että sijoituksesta tulisi kannattava. Lisäksi sijoituksen kannattavuus ei perustu lainkaan muiden sijoittajien odotuksiin (P/e- luvun nousu), vaan liiketoiminnan maltillinen kehityskin takaa hyvän sijoituksen.

Mikäli osakkeen hinta tulee laskemaan nykyisestä, niin olen enemmän kuin valmis lisäämään omistustani Aflacissa. Seuraavat ostot tulen todennäköisesti tekemään kun (jos) osakkeen hinta tippuu 45 dollarin tasolle.

Lähteet: Aflac Financial analyst, Annual & Quarter Reports, Yahoo Finance

Katselin itse jonkin aikaa sitten American Insurance Groupia (AIG) kyseiseltä alalta, mutta jätin sitten yhtiön rauhaan. Minut sai epäileväiseksi juuri tuo vakuutusalalle ominainen force major -riski, joille vain ei voi mitään. Aflac näyttää silti olevan vähän turvallisemmalla pohjalla keskityttyään osaamisalueisiinsa ja pitämällä operatiivisen liiketoimintansa kannattavana.

VastaaPoistaSaatoit saada kunnon turvamarginaalin ostollesi, sillä tämän DCF-laskurin mukaan nykyhintakin on reippaasti alle fair valuen.

Itse arvostan nykyään varsinkin holdi-positioideni kohdalla vapaata kassavirtaa ja sen kasvua. Aflacilla se näyttää hyvältä; vuoden 2002 osakekohtaiselta $5,82 tasolta on noustu nyt ttm-tasolle $31,74 per osake, eli kassa on pulskistunut. Tosin ulkona ollut osakemäärä on pudonnut näköjään huomattavasti.

Omakohtainen harmitukseni on sitä, että longien mahdollisuus on mielestäni hävinnyt. Haluaisin ostaa jotain laadukasta pitkällä pidolla salkkuuni, mutta hinnat ovat vain turhan kaukana. Pitäneekö sitä alkaa kasata sitä kuuluisaa norsupyssyä seuraavaa lamaa ja bear-markkinaa odotellessa?

Itse arvostan owner earningseja vielä enemmän kuin vapaata kassavirtaa. Silloin velan muutos ei sekoita laskelmia.

PoistaTosiaan markkinoilla ei ole juuri muuta ostettavaa kuin Aflac, Fortum ja Venäjä ETF. Muuten pirun kallista. Norsupyssyn lataaminen ei varmaankaan ole huono idea. Parempia ostokelejä on vielä varmasti tulossa.

*American International Groupia (AIG)

VastaaPoistaPotentiaalinen yritys jopa näillä hinnoilla. Täytyykin katsella miten sijoituksesi kehittyy tämän yrityksen osalta. Itsekään en tosin löydä mitään ostettavaa, vaikka sitä varmasti jostain päin maailmaa löytyisikin. Olen päättänyt keskittyä Suomen pörssiin, koska tällä hetkellä on niin pienet rahasummat kyseessä etteivät kulut ole järkeviä kuin ehkä muihin pohjoismaihin sijoittaessa. Lääkärille: Mikäli AIG on se jenkkilän vakuutusfirma joka on osasyyllinen finanssikriisiin niin kannattaa muistaa arvostusta haettaessa se, että parhaat osat on käytännössä myyty pois, joten tulokset ennen finanssikriisiä ovat aika turhia katsottavia.

VastaaPoistaLyhyellä aikavälillä on jopa todennäköistä, että Aflacin kurssi laskee. Pitkällä aikavälillä on näe esteitä kurssinousulle...

PoistaHyvä kirjoitus, pitkälti samoilla linjoilla. Laatuyritys jonka hintalappu ei vastaa yrityksen laatua. Itsehän tein viime viikolla itseasiassa saman muuvin ja Aflac löytyy salkusta.

VastaaPoistaIlmeisesti tuo laskelmasi oli ns. worst case skenaario. Ensi vuodelle eps ennuste on 6,37-6,57. Tähän tosin on hyvä tehdä oikaisu jenin kurssista, sillä tuo on käsittääkseni laskettu 90/1 usd. Jos oletetaan että 2013 yen/usd olisi keskimäärin 100/1, niin tuota voisi veivata 0,5$ alaspäin. Jokatapauksessa 6$ pinnassa ja uskon että reilu 6$ tulostaso on täysin realistinen yhtiölle tulevaisuudessa. Yhtiön ohjeistus ROE:lle pyörii myöskin 22-26% tuntumassa. Maltillisestikin arvioisin yrityksen FV:n olevan 60$ pinnassa, parhaimmassa skenaariossa reilusti ylikin. Myös korkotason nousu tulevaisuudessa toimii katalyyttinä ja parhaassa tapauksessa boostaa aflacin jo ennestään hyvää tulostasoa.

Osinko ja sen kasvu vaikuttaisi tuolla payout ratiolla myös hyvinkin turvatulle. Seuraavaa 30-vuoden osingonkasvatusputkea odotellessa + omien ostoja.

Saattaa tosiaan olla, että ostopaikkoja ilmenee vielä jos jeni jatkaa heikentymistään. Ehdottomasti jos tippuu 45$ tai alle, niin lisäostoille pitänee alkaa kaivaa kuvetta.

Määritän ostotason aika maltillisilla arvioilla, jotta saan ostoksille turvamarginaalia. Toisaalta myynti- ja FV-tasot on huomattavasti korkeammalla kuin määrittelemäni ostotaso. Ensi vuodelle yhtiö tosiaan ennustaa noin 6,5 epsiä, joka toteutuessaan vastaa noin 7,7 P/E- lukua: aika mielenkiintoinen arvostus markkina- ja kustannusjohtajalle... Vielä kun yhdistetty kulusuhde pysyy alle 95 pidemmällä aikavälillä, niin sijoituksella on aika hyvät kertoimet olla varsin kannattava.

PoistaKuitenkin Aflacin tapauksessa turvamarginaali on tarvittava juuri mainitsemiesi Jeni/dollari-suhteen, tuloskasvun ja odottamattomien liiketoiminnallisten vaikeuksien vuoksi. Lyhellä aikavälillä kurssiin voi kohdistua painetta, mutta pitemmällä aikavälillä Aflacilla on useita liiketoiminnan kasvun ja samalla sijoittatulon kasvattamisen mahdollisuuksia. Odotankin vesikielellä mahdollista kurssilaskua!

Eipä ole Aflacin kurssi tippunut, päinvastoin. Onko näkemyksesi firmasta pysynyt samana vai mitä mieltä olet BOJ:n toimista ja muusta talouden kehityksestä Aflacin kannalta?

VastaaPoistaIkävä kyllä kurssi ei ole tippunut, enkä ole pystynyt lisäämään omistustani. Lähellä tosin käytiin, mutta toimeksianto (57,5$) ei mennyt läpi. Näkemykseni muuten Aflacista on pysynyt täysin samana eli pidän sitä todella laadukkaana vakuutusyhtiönä.

VastaaPoistaMikäli BOJ onnistuu vielä heikentämään jenin arvoa, niin tottakai sillä on negatiivinen vaikutus Aflacin tulokseen (tulos lasketaan dollareissa). Muuten en osaa ennustaa talouden suuntaa enkä edes halua yrittää. Yritän keskittyä yhtiökohtaiseen laatuun ja sijoittaa vain sellaisiin yhtiöihin, joilla on mahdollisuus säilyttää kilpailuetu pitkällä tähtäimellä. Mielestäni Aflacilla on loistava johto, tehokas bisnesmalli ja loistava brändi. Nämä asiat ei ole helposti kopiotavissa (toisin kuin tuotteet), joten uskon Aflacin säilyttävän asemansa myös tulevaisuudessa.